- Залежно від типу розрахункової схеми розрізняють кредитні та дебетові карти:

- Механізм розрахунків на основі кредитних карт

- Процес видачі готівки по кредитній карті

Банківська платіжна картка - це персоніфікована пластикова картка з магнітною смугою або чіп-модулем, яка є ключем доступу до управління банківським рахунком та надає її власнику можливість безготівкової оплати товарів або послуг в різних торгових і сервісних підприємствах, що приймають картки до оплати, отримувати готівку у відділеннях банків і в банкоматах, а також користуватися іншими додатковими послугами і певними перевагами.

З'явившись в середині минулого століття, банківські картки набули поширення в більш ніж 200 країнах світу і стали невід'ємним атрибутом цивілізованої людини.

Сьогодні банківські картки виступають ключовим елементом електронних банківських систем, дедалі активніше витісняє звичні чекові книжки та готівку. Та особливість, що на карті міститься певна інформація, яка необхідна для доступу до рахунку в банку, проведення розрахунків за товари і послуги, а також зняття готівки, дозволяє платіжній картці служити простим і прогресивним засобом в організації безготівкових розрахунків.

Крім того, що банківська пластикова картка надає цілодобовий доступ до банківського рахунку, у власника такої карти з'являється цілий ряд переваг. Повний перелік цих переваг залежить від типу карти. Однак якою б не була картка, її переваги перед готівкою такі:

- Надійність. Втрата банківської карти не означає, що гроші пропали. Карту можуть вкрасти, її можна втратити, вона може згоріти під час пожежі, але гроші все одно будуть зберігатися на банківському рахунку. Якщо навіть хтось і заволодіє банківською картою, він не зможе скористатися коштами внаслідок надійного захисту.

- Зручність. У держателя картки зникають проблеми, пов'язані зі здачею при розрахунку за товари та послуги. Йому не зможуть видати фальшиві купюри, обрахувати і недодати здачу, і розміри гаманця не будуть змінюватись від розміру суми на банківській картці.

- Простота. При виїзді за кордон у держателя банківської картки виникає набагато менше проблем, ніж при вивезенні готівки. Карта є ключем доступу до грошових коштів на банківському рахунку, а значить, йому не треба її декларувати. Так само відпадає необхідність обміну валюти на місцеву, так як при оплаті товарів і послуг конвертація здійснюється автоматично.

- Економія. При здійсненні валютно-обмінних операцій за кордоном витрати, пов'язані з цим, знижуються, оскільки конвертація здійснюється за більш вигідним курсом, ніж в обмінних пунктах.

- Дохід. На відміну від готівки, кошти, розміщені на рахунку в банку, яким користується власник при проведенні операцій з використанням карти, приносять додатковий дохід у вигляді відсотків на залишок коштів.

- Контроль. Маючи карту, дуже зручно контролювати сімейний бюджет і вести домашню бухгалтерію. Власнику банківської карти не потрібно згадувати скільки і на що він витратив коштів, оскільки завжди можна отримати виписку з рахунку.

Залежно від типу розрахункової схеми розрізняють кредитні та дебетові карти:

Кредитна картка - це універсальний платіжний засіб, за допомогою якого власник картки може здійснювати платежі за товари і послуги та отримувати готівку не тільки за рахунок власних коштів, а й за рахунок кредиту, наданого банком.

Головна особливість кредитної картки - відкриття банком кредитної лінії, яка використовується автоматично кожного разу, коли здійснюється придбання товару або береться кредит у грошовій формі (видача готівки). Кредитна лінія діє в межах встановленого банком ліміту. У деяких системах банківська кредитна картка може використовуватися для пільгової оплати деяких видів послуг, а також для отримання грошей в банківських автоматах.

Ліміт кредитування визначається банком-емітентом кожному власнику кредитної картки індивідуально, залежно від фінансового стану клієнта і його кредитної історії. Після закінчення звітного місяця клієнт отримує виписку по рахунку, де вказується, яку частку використаного кредиту він повинен відшкодувати для відновлення кредитного ліміту.

Банк-емітент, як правило, встановлює конкретні терміни повернення кредиту клієнтом. У разі затримки повернення кредиту, банк має право стягувати заздалегідь обумовлені з клієнтом відсотки за кожен день прострочення.

Умови надання кредиту і порядок здійснення платежів за кредитними картками визначають банки-емітенти. Вони можуть помітно відрізнятися залежно від окремих емітентів. Так, за одним кредитними картками надано платіжний кредит повинен бути погашений протягом місяця, а за іншими кредитками здійснені платежі протягом 25 днів взагалі не вважаються кредитом і за ними не стягується відсоток. За одними кредитними картками разові платежі можуть обмежуватися певними сумами, за іншими - немає, а тільки загальним лімітом кредитної лінії, за третіми кредитками може допускатися навіть перевищення цього ліміту. Конкурентна боротьба між банками за своїх клієнтів змушує їх постійно вдосконалювати кредитні карти і робити їх все більш привабливими для клієнтів.

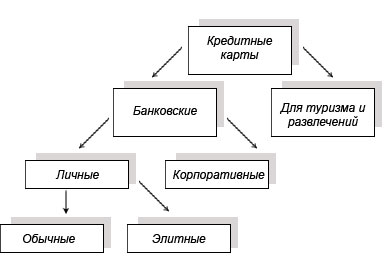

Розглянемо більш докладно види кредитних карт і дамо їм коротку характеристику.

Кредитні карти можна розділити на дві групи - банківські картки та картки для туризму і розваг.

Банківські картки можуть бути особистими і корпоративними.

Особова картка (індивідуальна) видається окремим клієнтам банку (емітовані на фізичну особу) і може бути "Стандартною" (звичайною), тобто розрахованої на масовий ринок, або "Золотий" (елітної), розрахованої на громадян з високими доходами і високим кредитним рейтингом. Елітні (привілейовані) кредітнве карти призначені для осіб з високою кредитоспроможністю і передбачають для їх власників багато додаткових послуг і пільг.

Корпоративна кредитна картка видається працівникам юридичної особи (фірми, організації і т.д.) для оплати витрат, пов'язаних з їх господарською діяльністю і зі службовими відрядженнями. На основі корпоративної карти організація може видавати індивідуальні кредитні картки обраним особам (керівникам або цінним співробітникам). Їм відкривають персональні рахунки, "прив'язані" до корпоративного карткового рахунку. Власниками рахунків корпоративних карток є юридичні особи. Відповідальність перед банком по корпоративному рахунку несе організація, а не індивідуальні власники корпоративних карток.

Карти для туризму і розваг випускаються компаніями, які спеціалізуються на обслуговуванні туристичних послуг, наприклад American Express та Diners Club. Картки приймаються до обслуговування сотнями тисяч торговельних і сервісних підприємств у всьому світі для оплати товарів і послуг, а також надають власникам пільги на бронювання авіаквитків, номерів у готелях, отримання знижок з ціни товару, страхуванню життя та ін.

Головні відмінності цього виду карток від банківських кредитних карт - відсутність разового ліміту на покупки і обов'язок власника картки погасити заборгованість протягом місяця без права пролонгувати кредит. У разі прострочення платежу з власника картки стягується підвищений відсоток.

Механізм розрахунків на основі кредитних карт

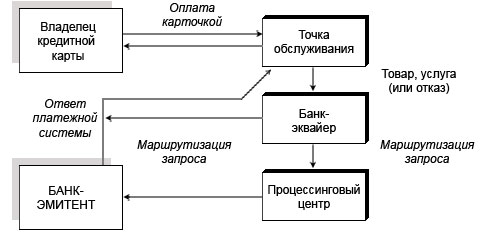

Розглянемо послідовність операцій, що виконуються суб'єктами платіжної системи в процесі надання послуг і придбання товарів за допомогою кредитних карт:

1. Бажаючи здійснити покупку (або оплатити отриману послугу), держатель кредитної картки дає її продавцеві.

2. Продавець повинен переконатися в можливості здійснення угоди. Для цього він перевіряє справжність кредитної картки та правомочність розпорядження нею покупцем (візуально - відповідає картку специфікаціям платіжної системи, збігається зовнішність пред'явника картки з зображенням на фотографії (якщо є) або за допомогою POS-терміналу - термінал зчитує номер кредитної карти і перевіряє, чи не її в стоп-аркуші) і, при необхідності (якщо сума угоди не перевищує ліміту платіжної системи), проводить авторизацію (голосову по телефону або через POS-термінал). При прийнятті рішення банк-еквайєр керується даними, які надійшли від точки обслуговування, а також інформацією про держателя картки, його ліміти, здійсненні угод, що зберігаються в базі даних. Ця інформація може знаходитися або в базі банку-еквайра, або процесингового центру, або банка-емітента. Місцезнаходження інформації залежить від конкретної організації зберігання даних в платіжній системі на даний момент. При перевищенні ліміту платіжної системи еквайєр в обов'язковому порядку повинен передати запит на авторизацію платіжній системі, яка і здійснює прийняття рішення.

Якщо виникають сумніви продавець має право вимагати пред'явлення документа, що підтверджує особу, а в разі його відсутності відмовитися від здійснення угоди.

3. Впевнившись в тому, що угода може бути здійснена, продавець оформлює чек (сліп), при цьому переносить на нього дані з картки. При ручній обробці для цього використовують імпринтер, де власник кредитної картки потім підписується (частіше три екземпляри чека) і продавець зобов'язаний перевірити, чи збігається підпис на сліпі з зразком підпису на карті (підпис на картці обов'язкове).

При автоматичній обробці чек друкується в двох примірниках POS-терміналом, які підписуються покупцем: 1-й видається покупцю, а 2-й чек залишається у продавця (підприємства).

4. Картка, придбаний товар і 1-й примірник чека передаються покупцеві.

5. В кінці дня точка обслуговування пересилає в банк-еквайєр відомості про транзакції за день (при обробці вручну пересилання може здійснюватися один раз в декілька днів). При цьому в разі ручної обробки пересилаються екземпляри сліпів, а при автоматичній обробці POS-термінал передає каналом зв'язку накопичені за день дані.

6. Банк-еквайєр перевіряє угоди і здійснює розрахунки з точкою обслуговування (робить перерахунок коштів на її розрахунковий рахунок). Трансакції, які стосуються держателів карток - клієнтів інших емітентів, передаються в процесинговий центр.

7. Процесинговий центр проводить обробку переданих банками-еквайєрами трансакцій і формує звітні дані для проведення взаєморозрахунків між банками - учасниками платіжної системи. Загальні підсумки передаються в розрахунковий банк системи, а окремі розсилаються банкам-учасникам як повідомлення про проведення взаєморозрахунків.

8. Розрахунковий банк проводить взаєморозрахунки між банками-учасниками, які відкрили в нього кореспондентські рахунки. Інші банки учасники здійснюють перерахування самостійно.

9. Держателі кредитних карток повертають банкам-емітентам кошти, надані їм в кредит на придбання товарів і отримання послуг.

Процес видачі готівки по кредитній карті

Процес видачі готівки по кредитній карті повністю аналогічний процедурі платежу за товари / послуги, з тією лише різницею, що в цьому випадку точками обслуговування є самі банки-еквайєр - їх відділення та філії, і / або банкомати. Крім того, банкомати працюють в режимі on-line і проводять авторизацію при кожній видачі готівки.

Дебетові карти призначені для оплати товарів і послуг, отримання готівки в банках шляхом прямого списання грошей з рахунку власника картки в банку. Дебетовою карткою можна скористатися при оплаті покупки, якщо на рахунку немає грошей.

При відсутності або нестачі коштів на картковому рахунку при виконанні операцій з використанням карти по дебетовою схемою є можливість надання короткострокового кредиту - овердрафту.

Карти з овердрафтом дають можливість робити платежі понад суму, що зараховується на рахунок власника дебетної картки (невелика сума кредиту без спеціального кредитного договору).

Умови овердрафту визначаються при відкритті картрахунку та вказуються в угоді, яка укладається між власником платіжної картки і банком-емітентом.

Отже банківська платіжна картка - це персоніфікований платіжний інструмент, який надає можливість власникові карти здійснювати безготівкові розрахунки по оплаті товарів або послуг, а також отримання готівки у відділеннях банків і банківських автоматах (АТМ). Ухвалення картки до оплати і видача готівки по ній здійснюється підприємствами торгівлі (сервісу) і банками, які є членами платіжної системи, яка обслуговує карти.

Небанківськими (торговими) є картки, що випускаються в обіг юридичними особами для розрахунків за товари (послуги), які належать їм на правах власності. Наприклад, телефонні картки, карти метрополітену, інтернет-карти і т.д.

Пов'язані статті:

Класифікація пластикових карт:

- магнітна карта

- Смарт-карта

- Банківська платіжна картка

Технологія виготовлення пластикових карт

Підроблені пластикові карти і методи виявлення підробок